Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

2021– второй год пандемии, когда по данным ВОЗ было выявлено 871,6 тыс. новых случае заражения COVID-19. Кроме этого в Казахстане в конце года выросла заболеваемость ОРВИ, что не могло не сказаться на картине спроса населения на противомикробные препараты системного действия, за исключением противотуберкулезных средств. В данной статье аналитическая компания Vi-ORTIS провела анализ розничного рынка антибиотиков системного действия за прошедший период и выявила основные драйверы роста в этом сегменте фармрынка.

Антибактериальные средства системного действия жители Казахстана приобретали за собственный счет через аптечные сети, формируя розничный рынок противомикробных препаратов системного действия. По данным аналитической компании Vi-ORTIS объем этого рынка в 2021 году составил 79,7 млн долларов США в дистрибьюторских ценах. На рынке было представлено более 300 торговых наименований и продано около 66,3 млн упаковок за указанный период.

В 2021 году объем рынка антибиотиков снизился, что выражалось в отрицательной динамике продаж препаратов как в денежном, так и в натуральном выражении. Объем продаж противомикробных препаратов системного действия сократился на 7,5% в долларах США и на 10,1% в упаковках. Эта негативная динамика обозначилась после значительного роста продаж антибиотиков системного действия в 2020 году, когда объем продаж препаратов вырос на 17,2% в долларах США и на 14,8% в упаковках. И причиной этому была пандемия COVID-19, которая привела к значительному росту заболеваемости коронавирусной инфекции и потребности в антибиотиках.

Основные группы препаратов антибиотиков системного действия по их химической структуре, которые имели наибольшие доли рынка в денежном выражении, были представлены бета-лактамными антибиотиками, макролидами и фторхинолонами. Наибольшую долю рынка в денежном выражении занимали бета-лактамные антибиотики системного действия с долей 52,5% в долларах США за 2021 год. Второе место по размеру доли рынка в денежном выражении было у макролидов с долей размером в 18,9% в долларах США. Фторхинолоны были на третьем месте по размеру доли рынка в деньгах, хотя их доля рынка в 2021 году уменьшилась до 11,8% в долларах США.

График №1. Динамика продаж цефалоспоринов III поколения за 2021 год в

млн долларов США

.jpg) В группе бета-лактамных антибиотиков на рынке Казахстана особое положение занимали цефалоспорины, внутригрупповая доля которых составляла 64,8% в долларах США. Столь значительное преобладание цефалоспоринов на розничном рынке обусловлено их частым применением при амбулаторном лечении заболеваний, так как они обладают широким спектром действия, низкой токсичностью и, преимущественно, парентеральным способом введения препарата. Принято выделять 4 поколения цефалоспоринов, из которых III поколение цефалоспоринов на рынке Казахстана было лидирующим как денежном, так и в натуральном выражении. Так, более половины цефалоспоринов в упаковках, проданных на розничном рынке, относились к III поколению. В денежном выражении доля III поколения составляла 70,1% от общих продаж цефалоспоринов. За этот год объем продаж цефалоспоринов III поколения остался примерно на том же уровне, что и за предыдущий год в долларах США в размере 19,4 млн.

В группе бета-лактамных антибиотиков на рынке Казахстана особое положение занимали цефалоспорины, внутригрупповая доля которых составляла 64,8% в долларах США. Столь значительное преобладание цефалоспоринов на розничном рынке обусловлено их частым применением при амбулаторном лечении заболеваний, так как они обладают широким спектром действия, низкой токсичностью и, преимущественно, парентеральным способом введения препарата. Принято выделять 4 поколения цефалоспоринов, из которых III поколение цефалоспоринов на рынке Казахстана было лидирующим как денежном, так и в натуральном выражении. Так, более половины цефалоспоринов в упаковках, проданных на розничном рынке, относились к III поколению. В денежном выражении доля III поколения составляла 70,1% от общих продаж цефалоспоринов. За этот год объем продаж цефалоспоринов III поколения остался примерно на том же уровне, что и за предыдущий год в долларах США в размере 19,4 млн.

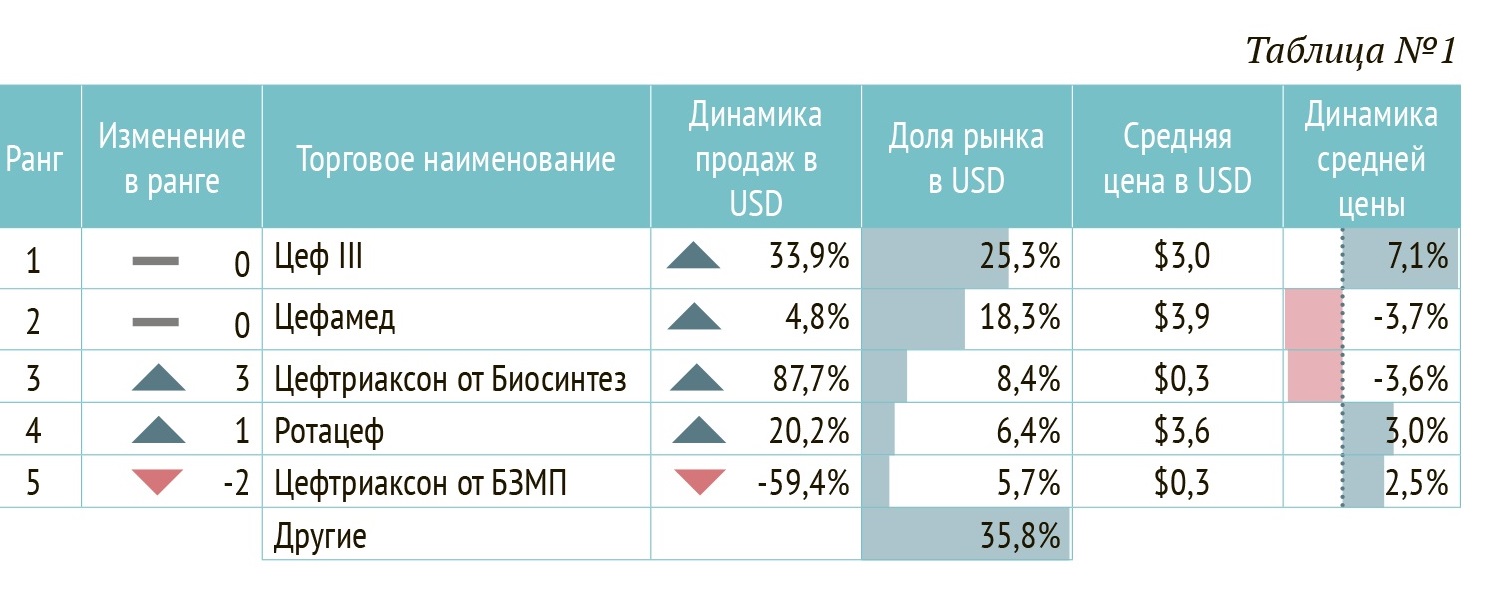

Для выявления ведущих факторов, оказавших влияние на объем продаж цефалоспоринов III поколения и других групп препаратов, был проведен анализ динамики месячных объемов продаж препаратов за 2021 год в сравнении с предыдущим годом, ценовой структуры рынка, динамики продаж ведущих препаратов на рынке в денежном выражении и динамики цен на них. Динамика месячных объемов продаж цефалоспоринов III поколения в долларах США показала, что резкий спад объема продаж в июне- августе 2021 года оказал тормозящее влияние на рост объема продаж за весь год (график №1). В ценовой структуре сегмента рынка, относящейся к цефалоспоринам III поколения, также можно увидеть наличие источников замедления роста рынка данных препаратов (график №2). Так, за 2021 год в ценовой структуре, состоящей из четырех диапазонов, негативная динамика продаж наблюдалась в двух ценовых диапазонах: «до 2 долларов США» на 24,4% в деньгах и «свыше 6 долларов США» на 5,3%. Особое внимание необходимо обратить на то, что наиболее доступные препараты для большинства населения страны имели значительную убыль продаж. В 2020 году все ценовые диапазоны демонстрировали положительную динамику, особенно доступный ценовой сегмент «до 2 долларов США», который вырос на 73,3% в деньгах. При рассмотрении ведущих препаратов среди цефалоспоринов III поколения в денежном выражении на первом месте был препарат «Цеф III» от компании Santo (таблица №1).

Объем продаж препарата вырос на 33,9%, а средняя стоимость торгового наименования со всеми дозировками и комбинациями увеличилась на 7,1% в долларах США. Такая динамика лидирующего препарата была положительным фактором для рынка, но вот продажи следующего препарата «Цефамед» от компании World Medicine с долей в 18,3% в долларах США выросли только на 4,8%. Кроме того, доступный по цене «Цефтриаксон» от БЗМП имел убыль продаж в 59,4% в долларах США, что оказало негативное влияние на объем продаж цефалоспоринов III поколения. Индекс цен за 2021 год был отрицательным и составил 1,8%. Этот факт говорит о том, что динамика цен на препараты оказала тормозящий эффект на рост рынка. Иные показатели цен были в 2020 году, когда стоимость цефалоспоринов III поколения выросла на 8,3% в долларах США согласно индексу цен.

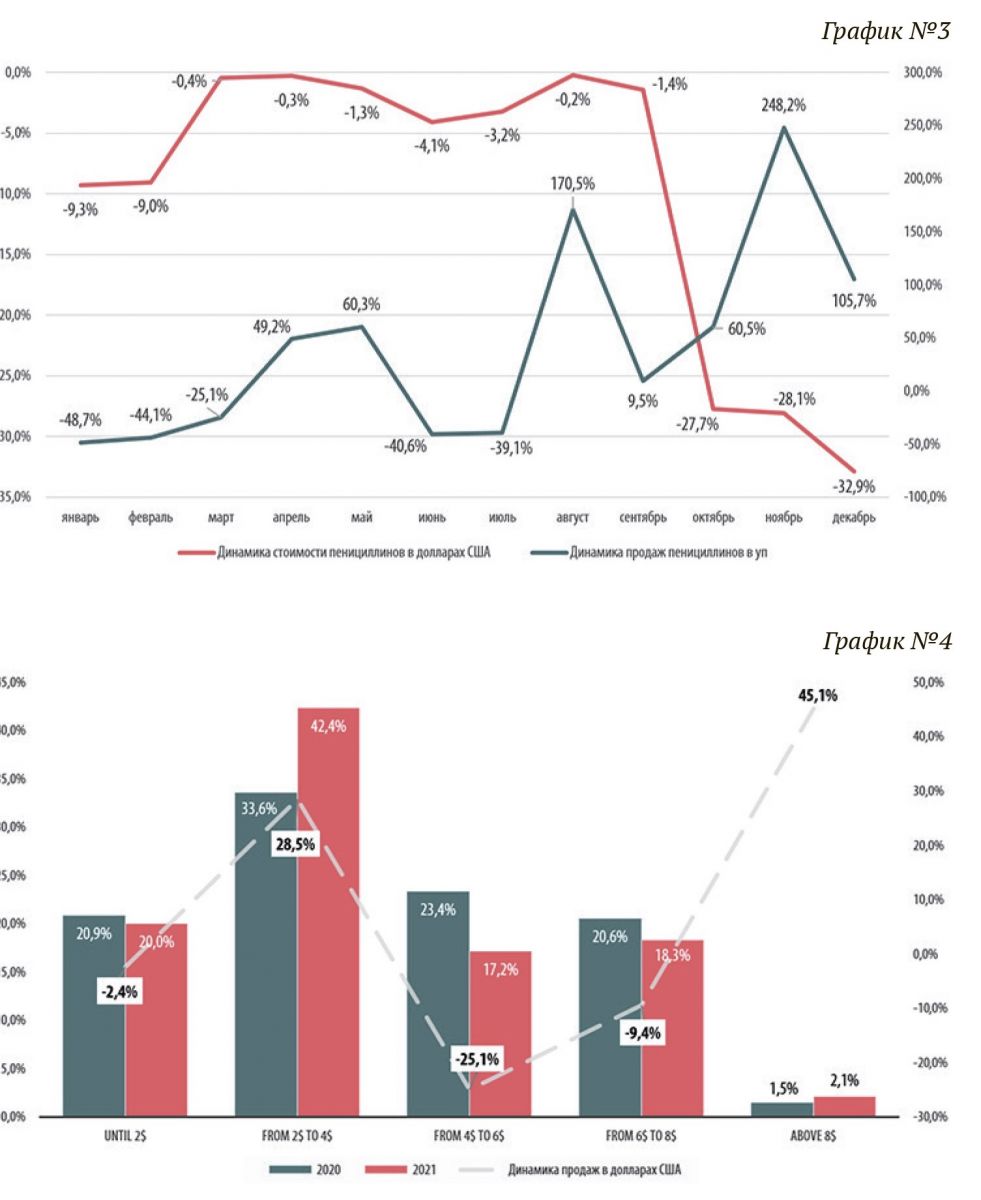

Вторая подгруппа антибиотиков, относящиеся к бета-лактамным антибиотикам, на рынке Казахстана была сформирована препаратами пенициллина. Внутригрупповая доля этих препаратов за 2021 год составила 32,5% в долларах США. Основными пенициллинами на рынке были аминопенициллины широкого спектра, применяемые внутрь. Объем продаж пенициллинов вырос на 13,3% в упаковках и на 2,0% в деньгах и составил 13,8 млн долларов США за 2021 год. Достаточно низкий темп роста объема продаж в долларах США в сравнении с темпом роста объема продаж в упаковках. Развитие такого сценария с пенициллинами было обусловлено двумя причинами. Первое, стоимость препаратов снизилась на 16,1% в долларах США относительно цен за 2020 год согласно индексу цен. Второе, продажи препаратов выросли в конце года в натуральном выражении. Стоит отметить тот факт, что цены на пенициллины резко снизились в конце 2021 года вместе с ростом спроса на пенициллины, что визуально отображено на графике с месячными индексами цен и динамикой продаж препаратов в упаковках (график №3). Ценовая структура сегмента рынка, сформированного пенициллинами, отображала наличие роста спроса только на препараты с ценой от 2 до 4 долларов США на 28,5% в денежном выражении и более дорогие препараты с ценой выше 8 долларов США (график №4). Ценовой диапазон от 2 до 4 долларов США был образован продажами аминопенициллинов с дозой, рассчитанной на детский возраст. Например, продажи препарата «Оспамокс» с дозой амоксициллина 125 мг и препарата «Клавам» с дозой амоксициллина 156,25 мг выросли более чем в 2 раза в натуральном выражении. Более дорогие препараты с ценой более 8 долларов США выросли на 45,1% в денежном выражении благодаря увеличению продаж аминопенициллинов со взрослой дозировкой. Так, препарат «Медоклав» с дозой амоксициллина 1 г отметился ростом объема продаж на 17,5% в натуральном выражении.

Вторая подгруппа антибиотиков, относящиеся к бета-лактамным антибиотикам, на рынке Казахстана была сформирована препаратами пенициллина. Внутригрупповая доля этих препаратов за 2021 год составила 32,5% в долларах США. Основными пенициллинами на рынке были аминопенициллины широкого спектра, применяемые внутрь. Объем продаж пенициллинов вырос на 13,3% в упаковках и на 2,0% в деньгах и составил 13,8 млн долларов США за 2021 год. Достаточно низкий темп роста объема продаж в долларах США в сравнении с темпом роста объема продаж в упаковках. Развитие такого сценария с пенициллинами было обусловлено двумя причинами. Первое, стоимость препаратов снизилась на 16,1% в долларах США относительно цен за 2020 год согласно индексу цен. Второе, продажи препаратов выросли в конце года в натуральном выражении. Стоит отметить тот факт, что цены на пенициллины резко снизились в конце 2021 года вместе с ростом спроса на пенициллины, что визуально отображено на графике с месячными индексами цен и динамикой продаж препаратов в упаковках (график №3). Ценовая структура сегмента рынка, сформированного пенициллинами, отображала наличие роста спроса только на препараты с ценой от 2 до 4 долларов США на 28,5% в денежном выражении и более дорогие препараты с ценой выше 8 долларов США (график №4). Ценовой диапазон от 2 до 4 долларов США был образован продажами аминопенициллинов с дозой, рассчитанной на детский возраст. Например, продажи препарата «Оспамокс» с дозой амоксициллина 125 мг и препарата «Клавам» с дозой амоксициллина 156,25 мг выросли более чем в 2 раза в натуральном выражении. Более дорогие препараты с ценой более 8 долларов США выросли на 45,1% в денежном выражении благодаря увеличению продаж аминопенициллинов со взрослой дозировкой. Так, препарат «Медоклав» с дозой амоксициллина 1 г отметился ростом объема продаж на 17,5% в натуральном выражении.

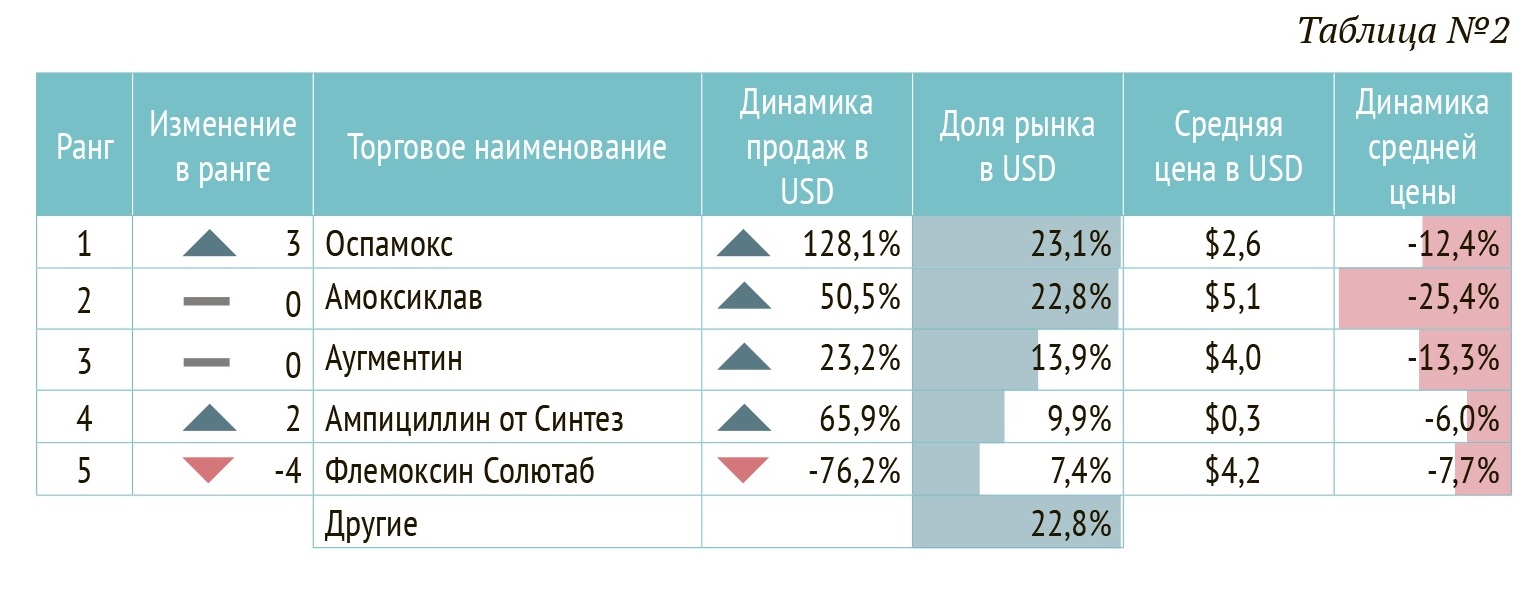

Ведущими препаратами среди пенициллинов были Оспамокс и Амоксиклав от компании Sandoz, которые за 2021 год отличились значительным ростом объема продаж и столь же ощутимым снижением стоимости (таблица №2).

Аналогичный тренд продемонстрировал препарат Аугментин от компании GlaxoSmithKline. Продажи препарата Ампициллин от компании Синтез увеличились на 65,9% в долларах США. Темп роста продаж ампициллина был замедлен в результате снижения стоимости препарата в среднем на 6,0% в долларах США. Наибольшее негативное влияние на объем продаж пенициллинов оказал тот факт, что продажи прошлогоднего лидера среди пенициллинов Флемоксин Солютаб от компании STELLAS резко сократились на 76,2% в долларах США. Столь значительное сокращение продаж препарата требует более детального изучения, но можно предположить, что на рынке был дефицит этого торгового наименования с учетом, что стоимость препарата по индексу цен практически осталась на прошлогоднем уровне на фоне тренда на снижение стоимости препаратов среди пенициллинов.

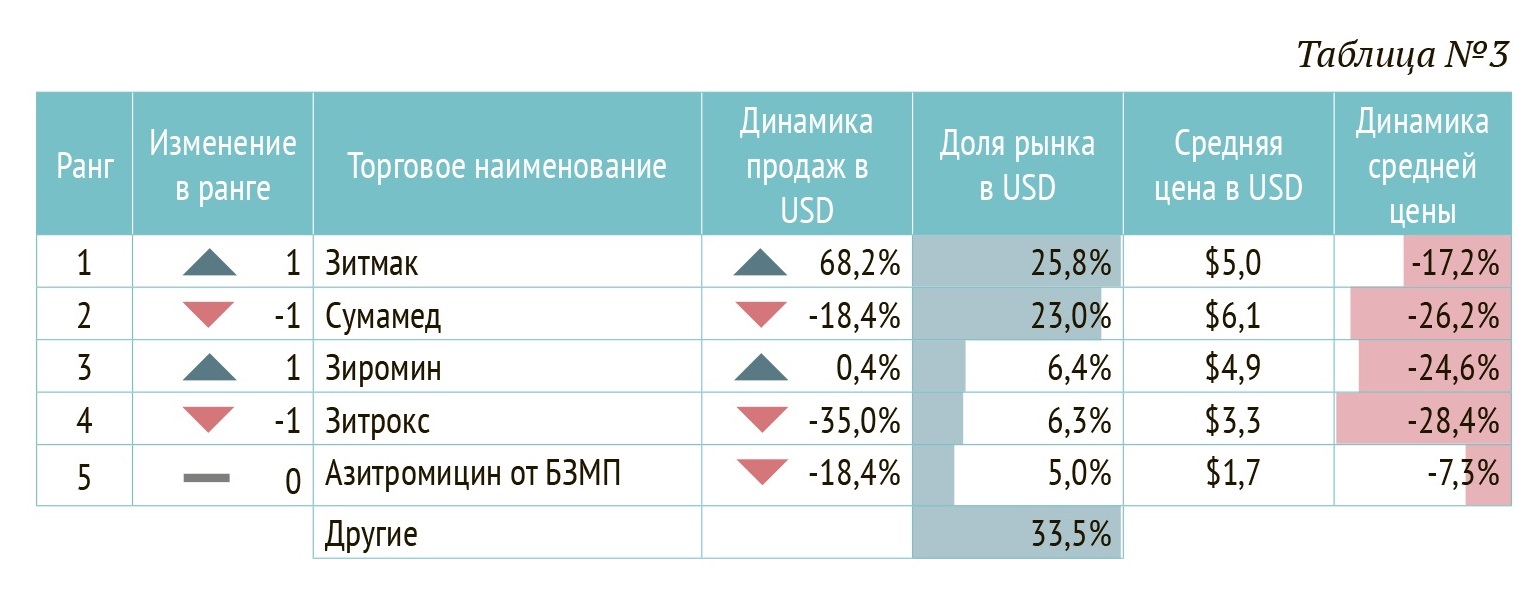

Следующей группой антибиотиков системного действия после бета-лактамных препаратов на рынке в денежном выражении были макролиды, которые отличаются от вышеуказанной группы препаратов следующими качествами: бактериостатическим действием, способностью формировать высокие концентрации в тканях, устойчивостью к бактериям, выделяющие бета-лактамазы. Основной представитель макролидов на рынке - препарат «Азитромицин», обладающий широким спектром действия и эффективностью против большинства возбудителей внебольничных пневмоний, бронхитов и заболеваний верхних дыхательных путей. Внутригрупповая доля препарата «Азитромицин» на рынке Казахстана за 2021 год составила 80,4% в долларах США и 81,3% в упаковках. Объем продаж макролидов за 2021 год сократился на 5,8% в долларах США, вследствие снижения стоимости макролидов на 18,4% в долларах США. Так, продажи препарата «Зитмак» от компании АО «Нобел АФФ» выросли на 68,2% в долларах США в результате роста продаж препарата в натуральном выражении более чем 2 раза, преимущественно, за счет дозировок, используемых в педиатрии (таблица №3).

К примеру, продажи препарата «Зитмак 100» выросли менее, чем в 5 раз в упаковках. Однако, средняя цена бренда снизилась на 17,2% в долларах США, а стоимость препаратов бренда снизилась на 9,7% согласно индексу цен, в долларах США. Продажи препарата «Сумамед» от компании Teva также увеличились в натуральном выражении на 10,5%, преимущественно за счет педиатрических дозировок, но в денежном выражении объем продаж бренда сократился на 18,4% в долларах США. Средняя цена бренда снизилась на 27,0% в долларах США, тогда как стоимость препаратов этого бренда снизилась на 24,7% в долларах США по индексу цен. Продажи препарата «Зиромин» от компании World Medicine также выросли на 33,2% в натуральном выражении только за счет детской дозировки, но средняя стоимость препарата со всеми формами и дозировками снизилась на 24,6% в долларах США и по индексу цен стоимость препарата снизилась на 21,1% в долларах США. Таким образом, темп убыли объема продаж макролидов в денежном выражении был замедлен ростом продаж этих препаратов с детской дозировкой в натуральном выражении, наблюдаемый в конце года (график №5).

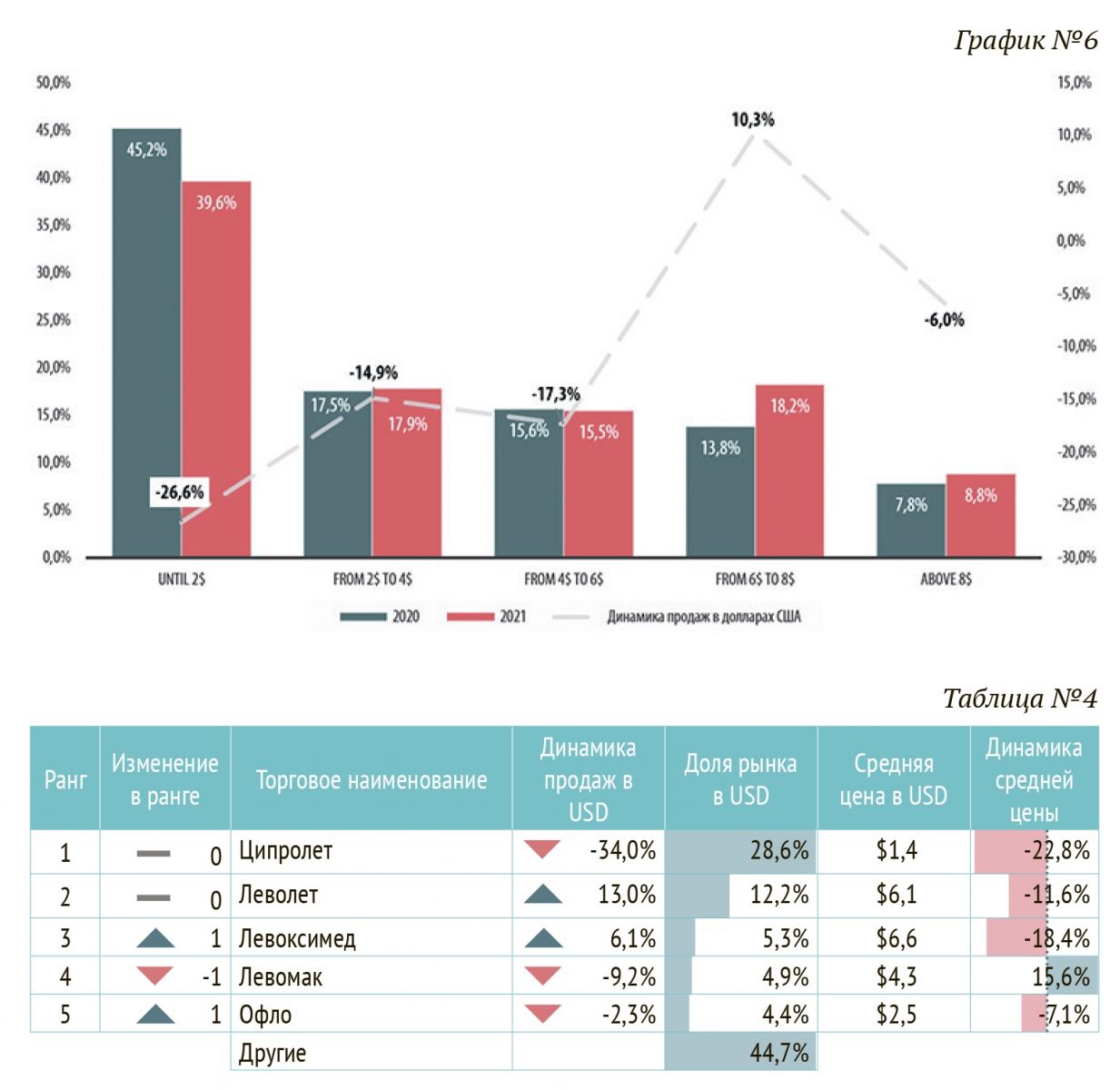

Последней значимой группой антибиотиков на рынке в денежном выражении были фторхинолоны с долей рынка в размере 11,8%. Доля фторхинолонов на рынке снизилась с учетом, что в 2020 годом доля этих препаратов составляла 13,0% в долларах США. Сокращение размера доли фторхинолонов на рынке связано со снижением объема продаж этих препаратов на рынке на 16,4% в долларах США. Ценовая структура рынка фторхинолонов продемонстрировала заметное превалирование убыли продаж препаратов, что отразилось на динамике продаж. Во всех ценовых диапазонах была убыль продаж, кроме диапазона от 6 до 8 долларов США, в котором объем продаж вырос на 10,3% в долларах США (график №6). Ценовой диапазон от 6 до 8 долларов США был сформирован, главным образом, продажами препарата «Левофлоксацин». В пятерке первых препаратов среди фторхинолонов в денежном выражении позитивную динамику продаж также продемонстрировали препараты Левофлоксацина (таблица №4). К примеру, продажи препарата «Леволет» от компании Dr.Reddy’s с долей рынка фторхинолонов в размере 12,2% в долларах США увеличились на 27,8% в упаковках и на 13,0% в деньгах. Темп роста про даж препарата в денежном выражении был замедлен снижением средней стоимости препарата на 11,6% в долларах США. Аналогичная динамика продаж наблюдалась и у препарата «Левоксимед» от компании World Medicine. Препарат «Левомак» от компании Macleods имел убыль в продажах. Впрочем, средняя цена препарата выросла на 15,6% в долларах США, что указывает на рост продаж более дорогих вариантов препаратов на фоне отсутствия продаж препарата «Левомак» в дозировке левофлоксацина 250 мг за 2021 год. Основным негативным фактором для продаж фторхинолонов была динамика цен. Стоимость препаратов снизилась на фторхинолоны на 14,1% в долларах США согласно индексу цен. Цены снизились у основных препаратов среди фторхинолонов по индексу цен: на 13,4% на Левомак, на 7,4% на Леволет, на 18,0% Левоксимед, на 22,8% Ципролет. Кроме снижения стоимости препаратов, на динамику продаж фторхинолонов оказало влияние критическое снижение объема продаж препарата «Ципролет» на 34,0% в долларах США.

Последней значимой группой антибиотиков на рынке в денежном выражении были фторхинолоны с долей рынка в размере 11,8%. Доля фторхинолонов на рынке снизилась с учетом, что в 2020 годом доля этих препаратов составляла 13,0% в долларах США. Сокращение размера доли фторхинолонов на рынке связано со снижением объема продаж этих препаратов на рынке на 16,4% в долларах США. Ценовая структура рынка фторхинолонов продемонстрировала заметное превалирование убыли продаж препаратов, что отразилось на динамике продаж. Во всех ценовых диапазонах была убыль продаж, кроме диапазона от 6 до 8 долларов США, в котором объем продаж вырос на 10,3% в долларах США (график №6). Ценовой диапазон от 6 до 8 долларов США был сформирован, главным образом, продажами препарата «Левофлоксацин». В пятерке первых препаратов среди фторхинолонов в денежном выражении позитивную динамику продаж также продемонстрировали препараты Левофлоксацина (таблица №4). К примеру, продажи препарата «Леволет» от компании Dr.Reddy’s с долей рынка фторхинолонов в размере 12,2% в долларах США увеличились на 27,8% в упаковках и на 13,0% в деньгах. Темп роста про даж препарата в денежном выражении был замедлен снижением средней стоимости препарата на 11,6% в долларах США. Аналогичная динамика продаж наблюдалась и у препарата «Левоксимед» от компании World Medicine. Препарат «Левомак» от компании Macleods имел убыль в продажах. Впрочем, средняя цена препарата выросла на 15,6% в долларах США, что указывает на рост продаж более дорогих вариантов препаратов на фоне отсутствия продаж препарата «Левомак» в дозировке левофлоксацина 250 мг за 2021 год. Основным негативным фактором для продаж фторхинолонов была динамика цен. Стоимость препаратов снизилась на фторхинолоны на 14,1% в долларах США согласно индексу цен. Цены снизились у основных препаратов среди фторхинолонов по индексу цен: на 13,4% на Левомак, на 7,4% на Леволет, на 18,0% Левоксимед, на 22,8% Ципролет. Кроме снижения стоимости препаратов, на динамику продаж фторхинолонов оказало влияние критическое снижение объема продаж препарата «Ципролет» на 34,0% в долларах США.

Анализ основных групп противомикробных препаратов системного действия выявил следующие важные факторы, которые оказали влияние на рынок в 2021 году: снижение стоимости препаратов как ведущий отрицательный фактор на рынке, увеличение объема продаж препаратов в натуральном выражении в конце года, что видимо связано со вспышкой ОРВИ, как основный положительный фактор на рынке, акцентирование в продажах на дозировках, используемых в педиатрии, при выборе антибиотика основное предпочтение потребителей отдавалось цефалоспоринам III поколения.

Комментарии

(0) Скрыть все комментарии