Первый раз на Pharmnews.kz?

Войдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

ЗарегистрироватьсяВойдите, чтобы читать, писать статьи и обсуждать всё, что происходит в мире. А также, чтобы настроить ленту исключительно под себя.

Зарегистрироваться

Прошедший год по причине возникновения пандемии был непростым и держал в постоянном напряжении все страны мира без исключения. Эта сложная ситуация отразилась и на динамике развития фармацевтического сектора Казахстана, определила категории препаратов, которые были наиболее востребованы в розничных и бюджетных каналах, а также внесла некоторые изменения и в рейтинговую градацию фармацевтических корпораций. О том, какие изменения претерпевал фармацевтический сектор страны в течение года, рассказывает генеральный директор аналитической компании Vi-ORTIS Наиля Наильевна Чередниченко.

Прошедший год по причине возникновения пандемии был непростым и держал в постоянном напряжении все страны мира без исключения. Эта сложная ситуация отразилась и на динамике развития фармацевтического сектора Казахстана, определила категории препаратов, которые были наиболее востребованы в розничных и бюджетных каналах, а также внесла некоторые изменения и в рейтинговую градацию фармацевтических корпораций. О том, какие изменения претерпевал фармацевтический сектор страны в течение года, рассказывает генеральный директор аналитической компании Vi-ORTIS Наиля Наильевна Чередниченко.

Прошедший год запомнится нам как самый непредсказуемый, полный неожиданных поворотов и сюрпризов. Рассмотрим ситуацию на общем рынке, который как известно складывается из розничного и государственного (закупа лекарственных средств для оказания ГОБМП) сегментов.

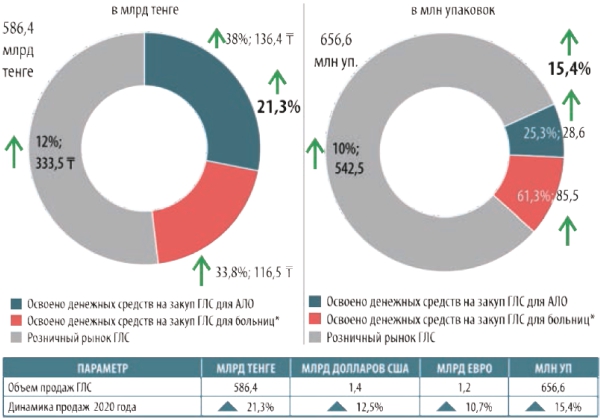

В денежном выражении общий рынок 2020 года показывает внушительную цифру в 586,4 млрд тенге, он вырос на 21,3% по сравнению с 2019 годом. Основную долю общего рыка составляет розничная торговля с объемом 333,5 млрд тенге, ее рост составляет 12%. Бюджетный канал – это 252,9 млрд тенге, из которых 136,4 млрд тенге (23,3%) пошли на обеспечение АЛО, а 116,5 млрд тенге (19,9%) было освоено на закуп ГЛС для стационаров, что на 33,8% больше, чем в 2019 году (График. 1)

График 1. Фармацевтический рынок ГЛС Казахстана 2020 года

В иностранной валюте также видны эти показатели роста: в долларах США рынок вырос на 12,5% с объемом 1,4 млн долл. США, в евро этот рост составил 10,7% (1,2 млн евро).

В натуральном выражении розничный рынок составил 656,6 млн упаковок с положительной динамикой на 15,4%. Наибольший прирост показал стационарный канал 61,3% (85,5 млн упаковок) и канал АЛО - 25,3% (28,6 млн упаковок). Розничный рынок вырос на 493,2 млн тенге (10%) и составил 542,5 млн упаковок.

Рассмотрим более подробно, как происходило развитие розничного рынка продаж готовых лекарственных форм (ГЛС).

Объем розничного фармацевтического рынка по итогам 2020 года достиг 333,5 млрд тенге. Он показывает рост в денежном выражении на 12%, в упаковках на 10%.

Сравнение динамики продаж лекарственных препаратов на розничном рынке с 2019 годом показало преимущественно положительную картину – объем продаж в большинстве месяцев 2020 года вырос. Наибольший темп роста наблюдался летом (с пиком в июле), объем продаж увеличился в 2 раза в денежном выражении, что совпало со значительным ростом случаев заражения COVID-19 в стране. Таким образом, при оценке изменения темпов продаж по кварталам, можно отметить, что рост ГЛС был в I, III, IV, а во II квартале они сократились на 2%, что обусловлено карантинными мерами (График 2).

График. 2. Динамика продаж ГЛС в денежном выражении

В натуральном выражении рынок показал сокращение продаж в большинстве месяцев с максимальным снижением объема продаж в мае 2020 года. Но при анализе продаж по кварталам динамика потребления препаратов была положительной, что связано с периодическими всплесками спроса на лекарственные препараты. Так, увеличение продаж в марте на 39,4% в упаковках нивелировала сокращение продаж, наблюдаемое в январе и феврале 2020 года (График 3).

График 3. Динамика продаж ГЛС в количественном выражении

По сравнению с 2019 в прошлом году доля ГЛС снизилась на 1,4%, выросла доля ИМН - 6,6% и БАД на 0,2%. В целом за последние два года объемы продаж БАД и ИМН выросли и составили 59 млрд тенге, только ИМН показывает цифру роста на 39%.

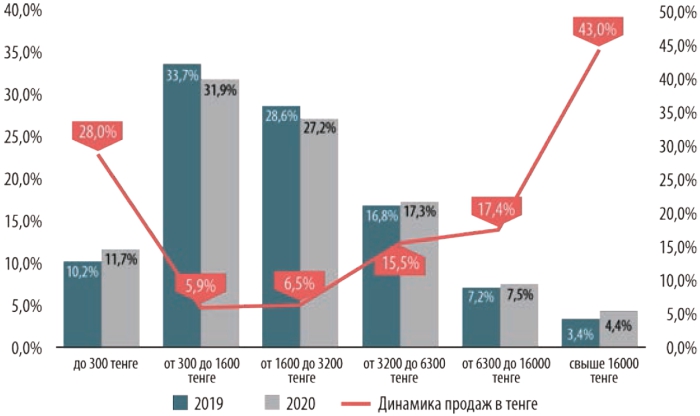

Говоря о ценовой структуре рынка, мы выделяем наиболее пользующиеся спросом ценовые категории. Так, лидируют две основные категории: «от 300 до 1600 тенге» и «от 1600 до 3200 тенге», именно они занимают львиную долю на рынке и показывают медленный, но все же рост – 5,9% и 6,5% соответственно (График 4).

График 4. Ценовая структура в тенге

Растет также и категория препаратов по цене свыше 16 тыс. тенге на 43% за счет таких брендов как Рекармон, Ксарелто, Архимакс, Авифавир, Ковифор и др. Вторым ценовым сегментом по темпам увеличения продаж был ценовой диапазон до 300 тенге, реализация препаратов этого сегмента выросла на 28% в стоимостном выражении за счет антибиотиков, анальгетиков и антисептиков.

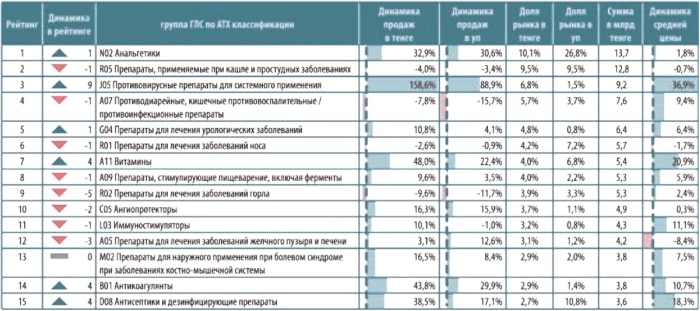

Рассмотрим ключевые позиции рынка, которые и сформировали ту общую картину, о которой мы упомянули выше, более детально. И начнем традиционно с препаратов ОТС-группы в разрезе АТХ классификации (Таблица 1).

Таблица 1. Рынок ОТС в разрезе АТХ классификации

Группа J05 «Противовирусные препараты для системного применения» поднялась на девять строчек вверх по сравнению с 2019 годом и показала 158,6% роста в продажах. Здесь несомненные лидеры препараты: «Анаферон», «Ингавирин», «Гроприносин». Максимальный прирост дали Ингаверин (400% в денежном выражении) и Анаферон (22%). Рост продаж этой группы наблюдался во всех регионах страны.

Группа А11 «Витамины» поднялась на 4 позиции вверх, увеличение на 48% в денежном и 22,4% в упаковках.

Здесь лидирует бренд Аквадетрим, он занимает долю в 25% среди брендов данной молекулы и в денежном выражении уступает лишь Аскорбиновой кислоте (Борисовский завод медпрепаратов, РУП) и в натуральном выражении Аскорбиновая кислота занимает долю в 48%.

9 место – группа R02 «Препараты для лечения заболеваний горла» показывает отрицательную динамику в денежном и натуральном выражениях при увеличении средней цены на 2,4%. Но до 2020 года эта позиция почти всегда показывала стабильные темпы роста. Максимальную долю в денежном выражении занимает препарат «Декатилен» – 11,5%. Наибольший пророст наблюдался в Туркестанской – 88%, Павлодарской и Восточно-Казахстанской областях – 63%.

В01 – это группа «Антикоагулянты», стоит на 14 месте в списке, показывает рост в денежном выражении на 43,8% и почти на 30% в упаковках. Безусловно пандемия оказала влияние на увеличение продаж препаратов этой группы, и здесь ведущую роль сыграл препарат «Кардиомагнил» с активным веществом ацетилсалициловая кислота, которая способствует разжижению крови. Его доля составила 67% в денежном выражении в этой группе. Караганда и ЗКО показали наибольшую активность в покупке препаратов этой группы.

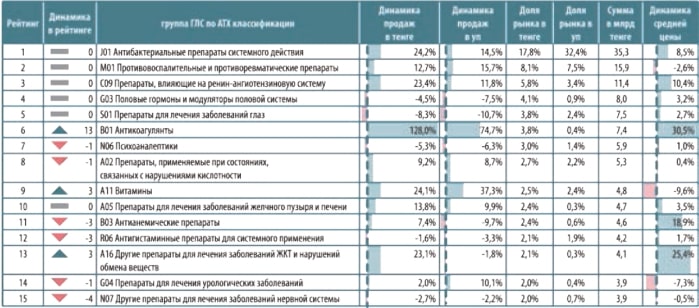

Ситуация на рынке RX в разрезе АТХ классификации складывается следующим образом (Таблица 2).

Таблица 2. Рынок RX в разрезе АТХ классификации

Сегмент В01 «Антикоагулянты» находится на шестой позиции в рейтинге и с 2019 года поднялся на целых 13 строчек вверх со значительным приростом в 128% в денежном выражении и 74,7% в упаковках, при увеличении средней цены на 30,5% (бренд Ксарелто лидирует, в деньгах дает увеличение на 56% и 24% в упаковках). Максимальные продажи данной АТХ группы наблюдались в Туркестанской (215%), ЗКО (189%) и Кызылординской областях (188%). 9 строчку рейтинга занимает группа А11 «Витамины» с приростом на 24,1% в денежном и 37,3% в упаковках. В данном сегменте произошло снижение цены на 9,6% (лидер – препарат «Мильгама» с долей в 28%). В географическом обзоре основную динамику роста показывали Кызылординская (77%), Актюбинская (53%) и Алматинская области (55%).

Группа В03 «Антианемические препараты» заняла 11 место, показала отрицательную динамику в упаковках - 9,7%, которая возникла благодаря увеличению потребности препаратов данной группы в стационарном сегменте (бренд-лидер Рекармон с долей роста на 55% в денежном выражении, Феркайл - на 132% и Фолиевая кислота (компания «Технолог ЗАО») - на 586%).

Активные продажи в городах Шымкент и Караганда, а также в ЗКО – прирост свыше 43%.

13 место принадлежит группе А16 «Другие препараты для лечения заболеваний ЖКТ и нарушений в обмене веществ». Она показывает увеличение в денежном выражении на 23,1% и отрицательную динамику в упаковках - 1,8% (лидирует препарат «Гептрал» – 40% в денежном выражении). В этой группе появились новые ЛС: Сулипон, Эспалипон, Майозайм, которые принесли прибыль в размере 9,6 млн тенге. На региональном уровне динамика положительная, особенно в Кызылординской области (72%).

Заключительное место занимает группа «Другие препараты для лечения заболеваний нервной системы», которая ранее показывала стабильное движение вверх, но в 2020 году отметилась отрицательной динамикой – 2,7% в денежном выражении и – 2,2% в упаковках.

Бренды-лидеры в этой категории: Церебрализин (с максимальной долей в 18%), Бетасерк, Мексидол.

Максимальный прирост в 30% показывает Туркестанская область.

Особых изменений в рейтинге фармацевтических корпораций в 2020 году не произошло. В лидерах по-прежнему компании: Stada, sanofi-aventis, Santo. Фармгигант Bayer поднялся на 1 строчку вверх и объем продаж компании составил 5,75 млрд тенге (рост 4,63%) (Таблица 3).

Таблица 3. Рейтинг корпораций на розничном рынке ОТС

10 место с подъемом на 5 строчек вверх заняла компания «Материа Медика ООО НПФ» с приростом в 61,87% в денежном выражении и более 50% в упаковках. На эти цифры повлияла продажа препарата «Анаферон», который занимает 53,3% в портфеле копании и препарат «Эргоферон» с долей 26,2% и ростом на 141,7% в 2020 году.

Наибольшая активность в продажах была отмечена в Караганде (132%) и Туркестанском регионе (110,8%).

Компания «Джонсон и Джонсон» находится на 12 строчке в рейтинге с отрицательной динамикой в упаковках и денежном выражении, свыше 19%. Падение, в частности, произошло из-за снижения продаж препарата «Доктор МОМ, мазь», который входит в портфель компании. Они снизились на 61%, эту долю занял более дешевый препарат «Золотая звезда» (компания Данафа Фармасьютикал, Вьетнам). Также наблюдался спад продаж препарата «Иммодиум» на 37%, со средней долей в портфеле – 7,2% и снижением средней цены на 13%. Его сместили конкуренты – Регидрон и Лактон. Эти факторы сыграли негативную роль в формировании его рейтинга. Снижение продаж было во всех регионах страны, особенно в Костанайской области на 65%.

Компания Nobel показала рост в продажах на 54,6% в денежном выражении. Это произошло благодаря значительному росту продаж препарата-лидера «Тайлолфен» на 76,3% в денежном выражении (его доля в портфеле компании составляет 64,5%). Появились и новинки – Зитноб, Аксосеф, Рефубел, Класине, которые дали прибыть в размере 18 млн тенге с общей долей в 1%. Компания показала рост во всех регионах страны, особенно в Туркестанском -122% и Актюбинском - 95% регионах.

На 15 строчке рейтинга Ирбитский ХФЗ ОАО, который показывает прогресс в деньгах, но отрицательную динамику в упаковках при увеличении цены на 50,87%. Лидирующие препараты: «Парацетамол» с долей роста 53,6% и возросшей ценой на 96,2%, «Цитрамон» с прибавкой на 42,6% в денежном выражении и на 52% в средней цене, «Панкреатин» - рост продаж на 61,5%. Высокие показатели реализации отмечались в г. Алматы и Алматинской области, более 50% в денежном выражении.

Рассмотрим рейтинг корпораций на розничном рынке RX-препаратов (Таблица 4).

Таблица 4. Рейтинг корпораций на розничном рынке RX

Компании Santo и World Medicine занимают первые строчки рейтинга. Santo показывает рост на 23,8% в денежном выражении и 12,95% в упаковках. Ведущие лекарственные средства: Цеф III – 45%, Цефазалинонатриевая соль – 30,2%, Лидокаина гидрохлорид – 56,6% и Индапамид – 105,5%. В географическом разрезе лидируют Актюбинская – 61% и Туркестанская области – 74,2%.

Nobel занимает третье место с динамикой продаж в тенге на 47,5% и в упаковках на 29,3%. Наибольший рост дали продажи препарата «Тамифлю» с объемом более 1 млн тенге (372,7%), несмотря на увеличение средней цены на 27,5%. На 100% возросли продажи бренда Зитмак (антибактериальное действие) с долей 12,8%. Рецептурные препараты этой компании показывают наибольший спрос в г. Алматы (77%) и Туркестанском регионе (88,6%).

Bayer расположился на 4 строчке и демонстрирует положительную динамику в денежном выражении на 41,59% и спад в упаковках на 6,43% из-за роста средней цены на 51,3%. Возросла цена препарата «Ультравист» на 127%. Но благодаря препарату «Ксарелто», реализация которого выросла на 96%, с долей в портфеле компании – 60%, Bayer удалось показать положительную динамику. Отмечались активные продажи во всех регионах, но лидировали Туркестанская (102%) и Павлодарская (84%) области.

Завершающая строчка рейтинга принадлежит Борисовскому заводу с приростом в деньгах на 41,3% и в упаковках на 28,7%. Компания поднялась в рейтинге на 7 позиций благодаря продажам препаратов: Цефтриаксона на 135% (с долей 28,8% в портфеле), Омепразола на 137,4% (с долей 7,15% в портфеле). Лучшая реализация в Актюбинской (96,9%) и Туркестанской (107%) областях.

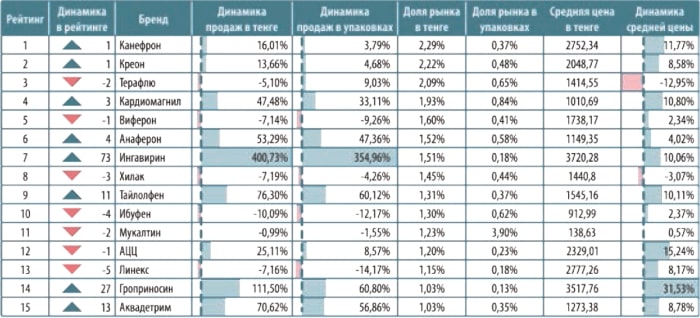

Обратимся к списку брендов на рынке безрецептурных препаратов, которые были наиболее популярны и необходимы покупателям в прошлом году (Таблица 5).

Таблица 5. Бренды рынка ОТС

Первые позиции рейтингового списка занимают препараты «Канефрон», «Креон», «Терафлю», на четвертом месте препарат «Кардиомагнил», показывающий прирост в денежном выражении на 47,48% (2 млрд 607 млн тенге) и на 33% в упаковках. Кардиомагнил является лидером в группе антикоагулянтов, которые больше всего закупались в июле 2020 года в размере 636 млн тенге, но позже его продажи начали снижаться и за последние 2 месяца объем составил 433 млн тенге. Самые активные продажи наблюдались в г. Алматы - 65%.

Анаферон показывает положительную динамику в денежном выражении на 53,3% и 47,36% в упаковках. Объем реализации составил 2 млрд 50 млн тенге и преобладает во всех регионах - особенно в Туркестанском (100%) и г. Караганда (109,2%).

Главный конкурент Анаферона – препарат «Ингавирин» в 2020 году занял 7 строчку рейтинга, поднявшись на рекордное количество пунктов (73) вверх, его рост в деньгах составил 400,73%, в упаковках на 354,96%. Объем продаж – 2 млрд 40 млн тенге. Именно в июле произошел резкий скачок в его реализации населению на 919 млн тенге. Такого объема продаж даже суммарно не было за последние два года.

Максимально активно закупали препарат в Туркестанской (1378,5%) и Кызылординской областях (1776,6%).

9 место занимает препарат «Тайлолфен» с ростом на 76,3% в денежном выражении (1 млрд 773 млн тенге) и 60,12% в упаковках. Активность проявили Туркестанская (192%) и Актюбинская (172,8%) области.

Лекарственное средство «Гроприносин» на 14 месте, поднялся на 27 строчек вверх, с увеличением в деньгах на 111,5% и в упаковках на 60,8%. Больше всего приобретали этот бренд Кызылординская (256,5%), Карагандинская (185,7%) и Акмолинская (195%) области. Во втором полугодии продажи бренда значительно выросли на 84% за счет закупа в июле.

Замыкает список препарат «Аквадетрим», который вырвался в ТОП-15 с приростом в 70,6% в денежном выражении, что помогло ему подняться на 13 позиций. Среди конкурентов Аквадетрим является лидером и в разрезе регионов. Положительная динамика продаж наблюдается во всех регионах, особенно в Кызылординской области, где они выросли на 160% и в ВКО на 140%.

Среди рецептурных брендов в лидеры вышел препарат «Ксарелто» с приростом на 196,2% в денежном выражении, объемом продаж на 4 млрд 219 млн тенге, что помогло ему подняться на 13 строчек в рейтинге (Таблица 6).

Таблица 6. Бренды рынка RX

В количественном выражении прирост еще больше – 229,2% за счет снижения цены на 10%. У всех товарных позиций данного бренда наблюдается увеличение продаж, особенно у «Ксарелто, таблетки, 2,5 мг, 56» - на 2579,5%, поскольку данный препарат применяют для терапии коронавирусной инфекции. В разрезе регионов наибольшие продажи: в ЗКО – 433,6%, в Туркестанской области – 348,2%.

На 4 место поднялся бренд «Гептрал» с приростом в 40,3% и объемом продаж на 2 млрд 430 млн тенге. Этот бренд является лидером, несмотря на высокую цену. Динамика по регионам положительная, в Туркестанской области она составила 104,8%.

Препарат компании «Тева» «Сумамед» показал прирост на 28,4% (1 млрд 730 млн тенге) и поднялся в рейтинге на 9 строчек. Основной прогресс произошел за счет лекарственной формы «Таблетки диспергируемые», рост на 406,6%. Высокие показатели продаж регистрировались в Кызылординском регионе – 94,2%.

В рейтинге брендов RX-сегмента на 13 позиций поднялся препарат «Цеф III» с увеличением на 45% в денежном выражении и объемом продаж на 1 млрд 498 млн тенге. Динамика во всех регионах положительная, наибольшие приросты отмечались в Туркестанском регионе (306,7%) и Актюбинской области (141%).

Завершает рейтинг бренд «Мильгамма» компании WÖRWAG Pharma, с положительной динамикой на 32,48% в денежном выражении. Он уступил две позиции брендам «Девит» и «Витамин С», которые поднялись с 10-х строчек. Самый большой спрос продемонстрировали Кызылординская (89,4%) и Атырауская (89%) области.

Подводя итоги обзора фармацевтического рынка за прошлый год, можно с уверенностью отметить, что именно периоды резкого спроса на лекарственные препараты стали одним из ведущих факторов в процессе роста рынка в денежном и натуральном выражениях. В ключевые месяцы (март, июнь, июль) наблюдался самый активный спрос на все препараты, в том числе и на дорогие. В результате объем продаж в упаковках составил 10%, а индекс упаковок был на уровне 5,2%.

Вторым фактором, оказавшим положительное влияние на рост объема ранка в денежном выражении, стало повышение стоимости препаратов. Согласно индексу цен в 2020 году стоимость препаратов выросла на 4,3%, преимущественно в недорогом сегменте от 300 тенге. Свою лепту в рост объема рынка внес и выход новых препаратов, а также лекарств, предназначенных для терапии COVID-19, поставляемых с страну по ускоренной процедуре регистрации ЛС в режиме пандемии.

Комментарии

(0) Скрыть все комментарии